Иллюзия индюка

Иллюзия индюка

Финансовая математика ведет свое происхождение от теории азартных игр, то есть игр с установленными рисками. Соблазнительность такой математики в том, что она позволяет оценивать риск всего одной величиной, и наиболее популярная из них называется «стоимость, подверженная риску». Ничего оценивать или понимать не требуется, все, что нужно, – это посмотреть на число. Однако мир денег – это неопределенный мир, а не мир известных рисков. Это важнейшее различие объясняет, почему количественные оценки риска отсутствовали почти в каждом финансовом кризисе, от «черного понедельника» азиатского кризиса до кризиса доткомов в 2000 г. и кредитного кризиса 2008 г. В 2012 г. банк JPMorgan Chase потерял миллиарды, хотя из его расчетов рисковой ценности следовало, что риски малы. Согласно расчетам аналитиков, эти события просто не должны были произойти (см. главу 3). Такие расчеты вызывают неоправданно высокую уверенность, создавая прочную иллюзию определенности. Вот почему они не помогают предотвратить катастрофы. Скорее, они сами представляют собой потенциальную опасность и вызывают финансовые кризисы{222}.

В 2003 г. Роберт Лукас, один самых выдающихся макроэкономистов, сказал, что макроэкономика преуспела в предотвращении экономических кризисов: «Ее главная задача предотвращения депрессии была решена во всех практических аспектах, причем на много десятилетий вперед»{223}. Через пять лет в мире разразился самый острый финансовый кризис со времен великой депрессии. Иллюзия индюка – это убежденность в том, что риск может быть рассчитан, когда на самом деле это невозможно сделать. Риски могут быть рассчитаны, когда соблюдаются три условия, описанные в главе 5:

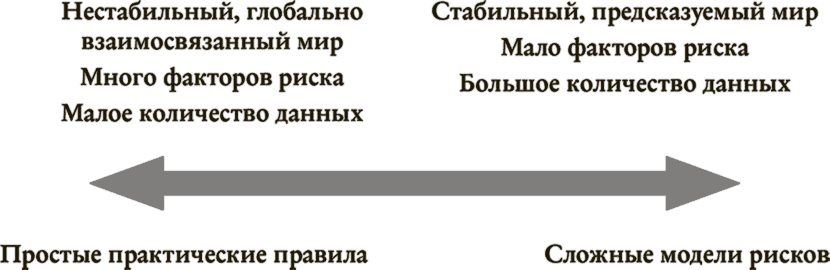

• низкая неопределенность: мир стабилен и предсказуем;

• имеется мало альтернативных вариантов: требуется оценивать не слишком большое количество факторов риска;

• имеется большое количество данных для проведения этих оценок.

Ни одно из этих условий не соблюдается в мире инвестиционного банкинга. Например, глобальные сети банков порождают непредсказуемые эффекты домино, а крупным банкам нужно оценивать тысячи факторов риска и миллионы корреляций между ними. Итоговые числа создают иллюзию определенности, но они не могут точно оценить риск. Создание иллюзии мотивируется желанием многих регуляторов, теоретиков финансов и инвесторов точно измерить риски и таким образом избегнуть неопределенности, потому что они не знают, как справляться с нею с помощью простых практических правил. В зависимости от состояния нашего мира в нем могут применяться разные правила – как простые, так и сложные.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

Иллюзия

Иллюзия Иллюзия и реальноеРазрушить можно только иллюзию, но не что-то реальное, путь к которому идет через видение иллюзии как иллюзии.СмехИменно неумение посмеяться над собой позволяет сохранять восприятие иллюзии как единственной реальности. С очень серьезными

Иллюзия

Иллюзия Жил-был толстый и некрасивый крестьянин,который влюбился (а почему бы и нет?)в прекрасную белокурую принцессу…Однажды принцесса — кто знает, зачем —поцеловала толстого и некрасивого крестьянина…и он, словно по волшебству, превратилсяв стройного и статного

Иллюзия счастья

Иллюзия счастья Самая дорогая иллюзия номер два — иллюзия счастья. Хочу сразу заверить своего читателя: речь не идет о том, что счастье — это иллюзия. Но вот то, что мы с вами постоянно мечтаем о неком иллюзорном счастье, действительно настоящая катастрофа! Эта иллюзия

Иллюзия, только иллюзия…

Иллюзия, только иллюзия… В-третьих, в реальной жизни не всегда совместимо все то, что бы мы хотели в ней совместить. Нам, наверное, не нужно объяснять, что гулять по воздуху или воде затруднительно, а в безвоздушном пространстве или под водой, на глубине мирового океана,

ИЛЛЮЗИЯ СТРАДАНИЯ

ИЛЛЮЗИЯ СТРАДАНИЯ Третья самая дорогая иллюзия, способная лишить нас всякой возможности жить счастливо, — это иллюзия страдания. На первый взгляд может показаться, что иллюзия страдания — это «иллюзия счастья наоборот», однако это не так. Иллюзия страдания — иллюзия

Иллюзия воспоминаний

Иллюзия воспоминаний Слово «иллюзия» вызывает в памяти мысль об оптических иллюзиях, поскольку все мы сталкивались с изображениями, обманывающими зрение. Но иллюзии связаны не только со зрением. Память, да и мышление вообще, им тоже подвержены.Дэвид Стенбил, Моника

Иллюзия истины

Иллюзия истины «Нью-Йорк — крупный город в Соединенных Штатах». «Луна обращается вокруг Земли». «У курицы четыре ноги». Во всех этих случаях вы быстро вспомнили большое количество информации, указывающей на правильность или неправильность утверждения. Прочитав

Иллюзия понимания

Иллюзия понимания Нассим Талеб — трейдер, математик, философ — может по праву считаться психологом. В своем труде «Черный лебедь, или Под знаком непредсказуемости» он вводит понятие «искажения нарратива (повествования)», чтобы объяснить, как ущербные толкования

Иллюзия значимости

Иллюзия значимости Система 1 настроена на поспешные выводы в условиях нехватки данных, причем оценить свой уровень поспешности она не в состоянии. Вследствие закона WYSIATI в ход идет только информация, имеющаяся в наличии. Достоверность информации расценивается по степени

Иллюзия значимости

Иллюзия значимости Много лет назад мне пришлось провести много времени под палящим солнцем, следя за тем, как солдаты, обливаясь потом, решают боевые задачи. У меня была степень бакалавра психологии, я год отслужил офицером в Армии обороны Израиля, после чего меня

Иллюзия фокусировки

Иллюзия фокусировки Учитывая то, с какой быстротой люди отвечают на вопросы о жизни и как влияет на ответ сиюминутное настроение, можно сделать вывод, что человек, оценивая свою жизнь, не вдается в подробный анализ. Он полагается на эвристические методы, представляющие

Иллюзия свободы

Иллюзия свободы Господь Бог сотворил человека по образу и подобию Своему. В моем понимании образ и подобие в человеке выражается в способности любить (ибо Бог есть Любовь), в способности творить (ибо Бог – Творец всего Сущего) и в возможности быть свободным (ибо Бог

Иллюзия понимания

Иллюзия понимания Один крупный ритейлер в США столкнулся со следующей проблемой: покупатели сообщили ему, что почти 65 % журналов, напечатанных в США, не уходит с прилавков. Это обходится системе в сотни миллионов долларов ежегодно, однако никакой из ее секторов

Иллюзия индюка

Иллюзия индюка Финансовая математика ведет свое происхождение от теории азартных игр, то есть игр с установленными рисками. Соблазнительность такой математики в том, что она позволяет оценивать риск всего одной величиной, и наиболее популярная из них называется